文章目录[+]

来源:CFC商品策略研究

作者 | 中信建投期货 研究发展部

研究员:刘昊

助理研究员:涂标 汤选澎 郝鸿飞

本报告完成时间 | 2024年10月9日

重要观察:我国十月第一周新疆籽棉普遍较开秤初期上调0.5元/公斤左右;花生各产地报价在国庆期间略有反弹,幅度在0.05-0.1元/斤左右,但前期上市后通货从5.2元/斤回落到4.0元/斤;黑龙江东部玉米潮粮从节前0.75元每斤跌至0.73元每斤;国产大豆现货价格筛粮2.02元每斤(39.5左右蛋白)。

核心观点:海内外农产品逻辑出现分化。海外农作物高单产兑现引致的价格低点(通常由种植成本进行初步锚定)阶段性不太能够被打破,例如美玉米的390、美豆的960,暗示着海外农产品可能朝着多头逻辑做进一步演进。另一方面,国内农产品过剩预期依然存在,包括玉米、大豆在内的商品的价格向上空间有限。尽管每年粮食收储工作的稳步推进有利于供应压力的释放,进而引致期现价格反弹,但在供需宽松格局相对较为明朗的背景下,短期内向上强度可能受限。

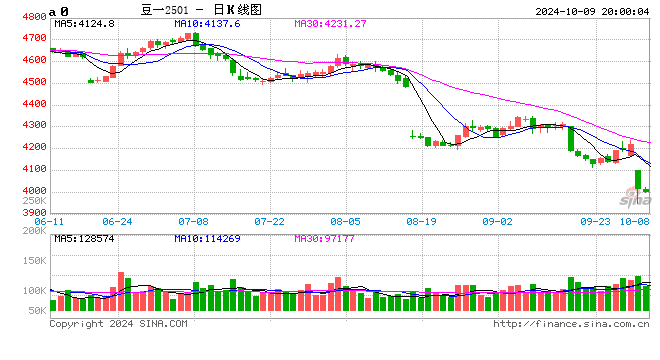

如果以能够被市场预期到的程度作为标准做排序,国产大豆无疑将是第一位。今年国产大豆供需宽松格局颇为清晰,市场基于这一预期展开计价。国庆节前有早熟品种上市,蛋白一般且水分较多,引致市场对今年开秤价格普遍较为悲观。但节前官方发布《关于切实做好2024年秋粮收购工作的通知》,提出“强化最低收购价收购的组织实施”、“坚决守住农民‘种粮卖得出’的底线”等相关表述,一定程度上提振市场信心,并促使豆一期价反弹。然而随着国庆期间新豆大规模上市,供应压力重新占据主导。此外今年大豆质量一般,高蛋白豆源偏少,前期悲观预期释放,节中产区现货价格不断下跌,黑龙江地区现货均价(贸易商报价)约在1.8-2.0元/斤(节前预期2.0-2.1元/斤),部分高蛋白豆源价格较高。

我们理解当下暂无新增题材可以打破今年丰产格局,豆价中枢仍有进一步回落空间。尽管《通知》向市场释放了收储政策的初步信号,暗示今年中储粮收储价格届时可能高于市场价格进而对豆价形成托底,以提高农户售粮意愿。但还需要考虑的情形是,若政策乐观预期过早形成,售粮主体可能会加剧惜售情绪,这将导致卖压后置,届时将更加依赖于政策实际的持续时间。就交易而言,积极的收储政策有利于后续豆价的企稳反弹,但在丰产格局下,反弹幅度仍然需要等待后续收储模式、收储数量等相关因素的确定。

与大豆同属于油料的花生,其开秤价走势同样偏弱,其中春花生丰产兑现程度强于夏花生。3-4月份春花生增产迅猛,8月江西新季春花生上市后,通货从5.2元/斤回落到4.0元/斤。虽然7-8月的旱涝急转天气造成部分产区夏花生单产下降,一定程度上抵消面积扩张压力,但花生整体库存压力仍处于近年高位。9月份河南麦茬花生上市后,正阳白沙从4.8元/斤回落到4.0元/斤,皇路店白沙从5.05元/斤回落到4.15元/斤。国庆期间各产地报价略有反弹,幅度在0.05-0.1元/斤左右,市场焦点转向东北地区,目前308品种报价3.8-4.0元/斤左右,基层分歧在于货源质量、出果及筛成比例,但购销观望心态较浓。展望后市,四季度反弹机会在于油厂年度级别的补库机会。

另一个与大豆存在关联的品种是玉米,二者主要在种植上存在土地的“竞争”关系,这亦是每年炒作种植面积的热门话题。国内玉米在23/24年度主要面临的问题是下游企业建库意向不高,阶段性刚需补库难以持续支持市场价格,最终导致了本市场年度新陈粮价格接轨。国庆假期期间北方港口到货量逐渐增加,港口价格浮动在2100-2160元/吨之间,顶部价格约回落10元/吨,到货量维持在1.7万吨到2.3万吨之间,到货较节前增加。当前黑龙江东部早熟品种开始陆续上市,贸易主体潮粮收购价格较节前0.75元/斤回落2分,日均到货量也从1-2千吨上升到2-5千吨。目前农民对于售粮的态度中性偏弱,有期待变现的预期。除此以外,直收粒区域气温仍然不满足粮食上冻条件,继续保存粮质恐恶化,预计短期在收购政策出台前供应压力和急售情绪将拖累玉米价格继续下行。整体来看,国内玉米价格运行链条大致与国产大豆相似,均有市场化因素与政策因素共同参与,但与后者不同之处在于玉米的市场化定价相较大豆会更为充分,这使得每年的收储工作对玉米价格的影响一般会小于给大豆带来的影响。

与传统农作物不同,棉花现货价格在国庆期间普遍较节前开秤价上调0.5元/公斤左右,主要因节日期间新疆新棉成交持续,局部轧花厂能依然过剩推高籽棉价格。巴楚手采棉7.3-7.45元/公斤,机采棉6.1-6.45元/公斤;北疆机采棉为主,奎屯等地偏高,6.4-6.45元/公斤,五家渠5.8-6.4元/公斤(衣分38-44),折合皮棉成本在14300元/吨左右,因近几年的亏损经历以及现金流相对紧张,推动轧花厂采收总体较为谨慎,“盯着期货收现货”是当下主流。从节后开盘的盘面价格来看,部分节日期间采收的籽棉在盘面套保已有利润,因此部分轧花厂会在此时选择套保锁定利润,随着后期南疆机采棉也开始陆续上市,棉价或面临更大压力。当前的上涨是宏观情绪及开秤局部抢收相配合来推动的,后续延续上涨仍需等待需求复苏证实,短期仍以反弹对待,籽棉集中采收期结束后(10月中下旬-11月上旬)棉价或再度面临较大压力。

综合来看,在开秤期间,对价格变动的跟踪线索主要包括品种大规模上市进度(反映潜在供应压力)、农户售粮与贸易商采购意愿(反映实际供应压力)以及收储政策(反映价格潜在向上空间)等。对于政治站位相对较高的品种例如国产大豆而言,我们理解微观矛盾——即农户、贸易商等主体的利益——必然会逐步让位于宏观矛盾——国家大力推进油料扩种工程,这一矛盾的转换大概率通过补贴、收储等政策变量来辅助实现。这意味着产量增长、补贴上调、收储加码等要素有望同时出现在国产大豆某一交易阶段,短中期内价格走势一方面取决于市场基准预期(例如今年的供应宽松),另一方面取决于基于预期展开计价过程中的外生变量(例如收储政策)带来的扰动。而对于例如花生、玉米、棉花等其他品种,其市场化定价机制通常占据着主导地位,交易逻辑则按照传统的商品供需框架展开,当然政策这类外生变量亦会成为价格运行过程中的扰动项。

研究员:刘昊

期货交易咨询从业信息:Z0021277

助理研究员:涂标

期货从业信息:F03128525

助理分析师:汤选澎

期货从业信息:F3084589

助理分析师:郝鸿飞

期货从业信息:F03129492